進入2020年不久,就有不少保險公司發布2019年理賠年度報告,秀起了服務。

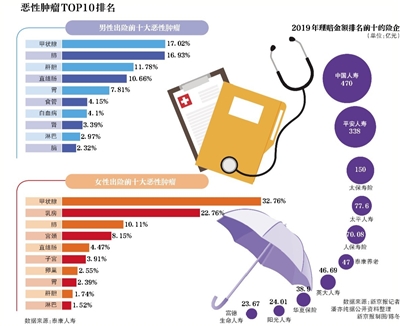

據新京報記者不完全統計,截至1月15日,共有36家險企發布了2019年度理賠報告,總賠付金額約為1429億元,其中,中國人壽、平安人壽及太保壽險的年度賠付總金額均在100億元以上,分別約達470億元、338億元及150億元。

值得關注的是,在理賠年報中,還有17家保險公司披露了理賠獲賠率的情況,數據顯示,所有已披露這一指標的險企理賠獲賠率/個人業務理賠獲賠率/小額理賠獲賠率均在97%以上。也就是說,100件被受理的理賠案件中,至少有97件能夠獲得理賠,例如太平人壽小額理賠獲賠率高達超99%﹔華夏保險去年的理賠獲賠率也達97.71%,這些數據的披露,也打破了不少人認為保險“這也不賠、那也不賠”、“理賠難”的觀念。

去年36家險企約賠1429億元

據不完全統計,去年,36家險企總賠付金額約達1429億元,也就是說,這些保險公司平均每天向保險客戶賠付近4億元。

具體到單家公司,“壽險一哥”中國人壽的理賠金額仍排首位,全年賠付超470億元,超1800萬件,增幅分別約16%及26%。

其次是平安人壽,去年賠付總金額也達338億元,同比增長26%,其中,醫療險佔比最高,達44%﹔賠付總件數達447萬件,同比增長17%,其中,醫療險佔比高達93%。此外,太保壽險去年理賠總金額也超100億元,達150億元,全年服務客戶310萬人次,同比上漲14%。

新京報記者在險企理賠年報中還發現,17家披露了理賠獲賠率的險企,其獲賠率/個人業務理賠獲賠率/小額理賠獲賠率均在97%以上,這一數據的披露也一定程度扭轉了公眾對保險公司“理賠難”的固有印象。

不過,雖然保險公司理賠率較高,但大多數都達不到100%,仍有一些理賠報案最終沒有獲得賠付,原因是什麼?北京聯合大學管理學院金融系教師楊澤雲此前對新京報記者解釋稱,出現保險公司不賠償的情況,有可能是消費者投保時未履行如實告知義務,如帶病投保、重大疾病保險中未如實告知以往病史等。其次是不屬於保險責任的狀況,如醫療保險中的醫保外醫療費用等。

醫療責任出險概率大,男性身故發生率遠高於女性

不少險企在理賠年度報告中還詳細分析了理賠案例和數據,對於普通保險客戶而言,這些信息可為其后續購置保險提供參考。

首先,無論從理賠金額還是理賠件數來看,重疾、醫療等與疾病相關的責任佔比一般都是最高的。例如陽光人壽,以案件量佔比來看,92.62%都是醫療責任﹔以賠付金額佔比來看,51.54%都是重疾責任﹔人保壽險也是類似情況,以賠款總額計算,醫療是“大頭”,佔比達66.01%,其次是重疾,佔比達15.57%。

這一數據或許能從側面說明,帶有醫療責任的保險產品更為實用。目前,市面上有不少保險公司都推出了百萬醫療險,對於20多歲的年輕人來說,每年僅需花一百多元,就能享受幾百萬元的醫療保額,可謂名副其實的高杆杠險種,因此,百萬醫療險也成為今年市場上的一類爆款產品。

此外,從保險公司理賠數據來看,男性的身故責任發生率要遠高於女性,大都會人壽的理賠年報顯示,男性發生猝死風險的佔比高達91.4%,其中,35~45歲中年男性為猝死高發人群,佔比高達51%。前海人壽理賠年報也顯示,身故案件中男性佔比達60.3%,女性佔比僅39.7%,從年齡分布來看,60歲以上佔比最高,達53.1%。從身故原因來看,疾病身故佔了絕對的比例,達89.7%,意外身故隻佔10.3%,其中,交通意外在意外身故中佔比最高,30%。

這些數據也表明,在有預算的情況下,男性也可以為自己多配備一份帶有身故責任的保險,例如近年來比較火熱的定期壽險等,20多歲的年輕人購買一份50萬元保額的定期壽險(保到70歲),一年也僅需500多元,若被保險人在保障期間內不幸身故或全殘,保險公司將一次性賠付所有保額。

不過,險企2019年理賠數據也暴露了大多數保險客戶保障不足的隱患,例如華泰人壽理賠報告顯示,去年該公司共有950名客戶罹患重疾,平均賠付僅11.5萬元/人,又比如國華人壽,其公布的數據顯示,重疾險件均保障金額僅8.55萬元,這類水平的保障金額在醫療費用越來越高的大背景下,顯然已並不夠用。

甲狀腺癌高發,成重疾險出險首要原因

記者從險企理賠年度報告中還發現,惡性腫瘤已經成為重疾險出險的最大原因,其中,甲狀腺癌更是不少險企重疾理賠榜單中的“TOP1”原因。中英人壽理賠報告就顯示,重疾的前三大高發病種為惡性腫瘤、腦中風后遺症及急性心肌梗塞,但無論是男性還是女性,高發癌症的首位都是甲狀腺癌。工銀安盛人的理賠報告也顯示,男性及女性發病率最高的惡性腫瘤都為甲狀腺癌,男性發病率為32.75%,女性則為40.41%。

甲狀腺癌是最常見的甲狀腺惡性腫瘤,《中國癌症登記年報2018》顯示,全國范圍內,甲狀腺癌每年發病人數約17萬人,在所有惡性腫瘤中位於第7位。而在15~44歲中青年人群中,甲狀腺癌發病率排首位。

但甲狀腺癌的治愈率也比較高,在2019年5月24日召開的“2019甲狀腺與頭頸部腫瘤綜合治療論壇”上,復旦大學附屬腫瘤醫院發布的數據顯示,對該院近10年診治的26984例甲狀腺癌患者長期隨訪,5年生存率達98.35%。

但按照現行規則,甲狀腺癌是惡性腫瘤的一種,而惡性腫瘤則是保險公司重大疾病保險的必保疾病之一,因此一般情況下,被保險人得了甲狀腺癌,都會獲得重疾險的賠付,由於發病率高,保險公司出險率自然也就高了。

因此,甲狀腺癌高病發率、高治愈率及相對較低的治療費用等特點,也屢次引發行業關於是否要將早期甲狀腺癌在重疾險中除外或列為輕症責任的討論。

一位資深保險產品經理此前對新京報記者坦言:“甲狀腺癌的理賠概率比較高,對於保險公司來說,出險風險高,如果將甲狀腺癌剔除出重疾賠付范圍或列為輕症責任,那麼重疾險還將有不少降價空間。但若相關的條款真的實施,可能消費者不理解,或出現保險銷售者以此炒作,誤導消費者等現象。”

新京報記者 潘亦純